界面新闻记者 |

为贯彻党的二十届三中全会和中央金融工作会议精神,落实9月26日中共中央政治局会议部署,大力引导中长期资金入市,打通社保、保险、理财等资金入市堵点,努力提振资本市场,近日,经中央金融委员会同意,中央金融办、中国证监会联合印发《关于推动中长期资金入市的指导意见》(以下简称《指导意见》)。

《指导意见》以习近平新时代中国特色社会主义思想为指导,深入贯彻落实党中央、国务院决策部署,坚持党对资本市场工作的全面领导,坚持目标导向、问题导向,加强顶层设计、形成工作合力,实现资本市场稳健运行与中长期资金稳定回报的良性互动。主要举措包括:

第一,建设培育鼓励长期投资的资本市场生态。

多措并举提高上市公司质量,鼓励具备条件的上市公司回购增持,有效提升上市公司投资价值。严厉打击资本市场各类违法行为,持续塑造健康的市场生态。完善适配长期投资的资本市场基础制度,完善中长期资金交易监管,完善机构投资者参与上市公司治理配套机制,推动与上市公司建立长期良性互动。

第二,大力发展权益类公募基金,支持私募证券投资基金稳健发展。

加强基金公司投研核心能力建设,制定科学合理、公平有效的投研能力评价指标体系,引导基金公司从规模导向向投资者回报导向转变,努力为投资者创造长期稳定收益。丰富公募基金可投资产类别,建立ETF指数基金快速审批通道,持续提高权益类基金规模和占比。稳步降低公募基金行业综合费率,推动公募基金投顾试点转常规。鼓励私募证券投资基金丰富产品类型和投资策略,推动证券基金期货经营机构提高权益类私募资管业务占比,适配居民差异化财富管理需求。

第三,着力完善各类中长期资金入市配套政策制度。

建立健全商业保险资金、各类养老金等中长期资金的三年以上长周期考核机制,推动树立长期业绩导向。培育壮大保险资金等耐心资本,打通影响保险资金长期投资的制度障碍,完善考核评估机制,丰富商业保险资金长期投资模式,完善权益投资监管制度,督促指导国有保险公司优化长周期考核机制,促进保险机构做坚定的价值投资者,为资本市场提供稳定的长期投资。完善全国社保基金、基本养老保险基金投资政策制度,支持具备条件的用人单位放开企业年金个人投资选择,鼓励企业年金基金管理人探索开展差异化投资。鼓励银行理财和信托资金积极参与资本市场,优化激励考核机制,畅通入市渠道,提升权益投资规模。

《指导意见》的主要目标是,经过一段时间努力,推动中长期资金投资规模和比例明显提升,资本市场投资者结构更加合理,投资行为长期性和市场内在稳定性全面强化,投资者回报稳步提升,中长期价值投资理念深入人心,形成中长期资金更好发挥引领作用、投融资两端发展更为平衡、资本市场功能更好发挥的新局面。

9月24日,国务院新闻办公室就金融支持经济高质量发展有关情况举行新闻发布会。中国证券监督管理委员会主席吴清在会上表示,近年来,证监会大力促进发展权益类公募基金,会同有关方面持续推动中长期资金入市,取得了一些阶段性成效。

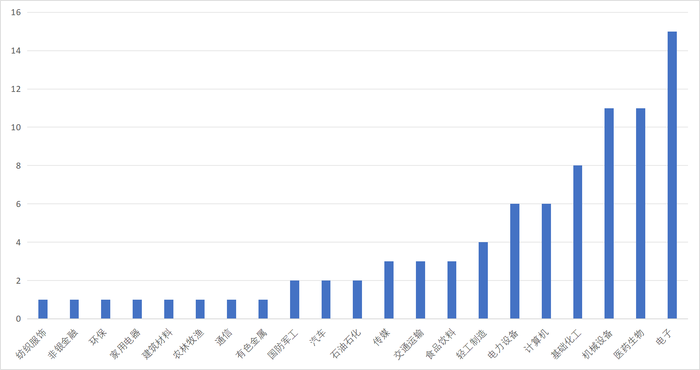

到今年8月底,权益类公募基金、保险资金、各类养老金等专业机构投资者合计持有A股流通市值接近15万亿元,较2019年初增长了1倍以上,占A股流通市值比例从17%提高到22.2%。全国社保基金成立以来在境内的股票市场投资平均年化收益率达到了10%以上,成为A股市场长期投资、价值投资的典范。

南开金融发展研究院院长田利辉告诉界面新闻,“《指导意见》旨在引导更多的中长期资金进入资本市场,包括社保基金、保险资金、理财产品等。”

近半年来,以银行、保险、社保基金为代表的长线资金频频发声,将加大布局股权投资市场。事实上,近些年传统金融机构在股权投资市场上早有探索和试水,执中数据显示,2024年上半年,金融机构共出资约620亿元,其中,保险资金的出资最为活跃。

“构建一套相对完整、系统且规范的长期资金入市投资制度体系尤为重要。”中国人民大学资本市场研究院联席院长赵锡军表示,“《指导意见》将对资本市场产生积极深远的影响,能够吸引中长期资金在资本市场价值投资,提高中长期资金投资规模和比例,优化资本市场投资者结构,夯实资本市场平稳运行和健康发展的基础。”

田利辉指出,“这一意见能够优化市场生态建设,推动公募基金发展,更好吸引更多中长期资金入市。提高上市公司质量,鼓励回购增持,打击违法违规行为,能够塑造一个更加健康和透明的市场环境,吸引长期资金。通过加强投研能力、丰富投资产品、降低费率等措施,提升公募基金的吸引力,鼓励长期投资。建立长周期考核机制,完善保险资金、养老金等长期资金的投资政策,鼓励这些资金进行长期投资。”

下一步,在中央金融办统筹协调下,中国证监会将会同相关部委,加强政策协同和信息共享,强化工作合力,确保《指导意见》各项举措落实落地。