界面新闻记者 |

距离发出要约仅仅一周时间,“煤炭大王”汇能海投针对ST新潮(600777.SH)的百亿要约收购便因一致行动人问题宣告终止。

8月30日晚间,ST新潮发布公告称,公司收到股东北京汇能海投新能源开发有限公司(下称“汇能海投”)的《通知函》获悉:经对照《上市公司收购管理办法》相关规定,收购人与相关股东存在构成一致行动人的情形,汇能海投决定终止筹划本次部分要约收购公司股票的相关工作。公司股票将于9月2日上午开市起复牌。

根据《上市公司收购管理办法》相关规定“收购人作出要约收购提示性公告后,在公告要约收购报告书之前,拟自行取消收购计划的,应当公告原因;自公告之日起12个月内,该收购人不得再次对同一上市公司进行收购。

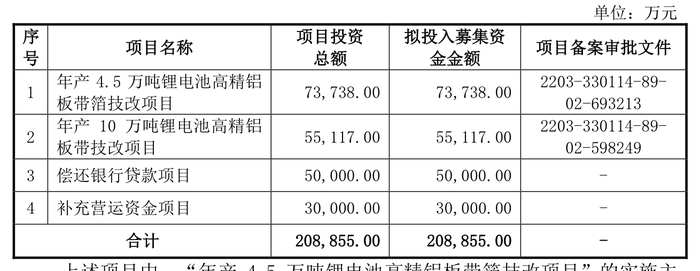

界面新闻此前报道,8月23日晚间,ST新潮披露《要约收购报告书》,公司持股4.99%的股东汇能海投拟以3.10元/股的价格,要约收购公司46%的股份(股份数量为31.28亿股)。

界面新闻注意到,截至8月21日收盘,ST新潮股价报1.84元/股,也就是说,此次汇能海投要约收购的价格较公司股价溢价68.48%,汇能海投所需最高资金更是高达96.98亿元。

针对此次“大手笔”要约收购,汇能海投表示,是基于汇能集团发展战略以及对上市公司价值及其未来发展前景的认同,收购人拟通过本次要约收购进一步提升对上市公司的持股比例,增强上市公司股权结构稳定性,取得上市公司控制权。

公开资料显示,此次发出要约收购的汇能海投成立于2023年4月,由汇能控股集团有限公司(下称“汇能集团”)全资控股。汇能集团总资产1350亿元,员工1.6万人,是一家煤炭、电力、化工为主业,以新能源、新材料、现代煤化工产业为新的发展方向,集物流、金融、地产、路桥、水务等产业于一体的大型股份制民营企业。

作为汇能集团实控人的郭金树,持有集团28.99%的股权,被称为内蒙古“煤炭大王”。在今年3月发布的《2024胡润全球富豪榜》上,郭金树以200亿元位列第1274位。

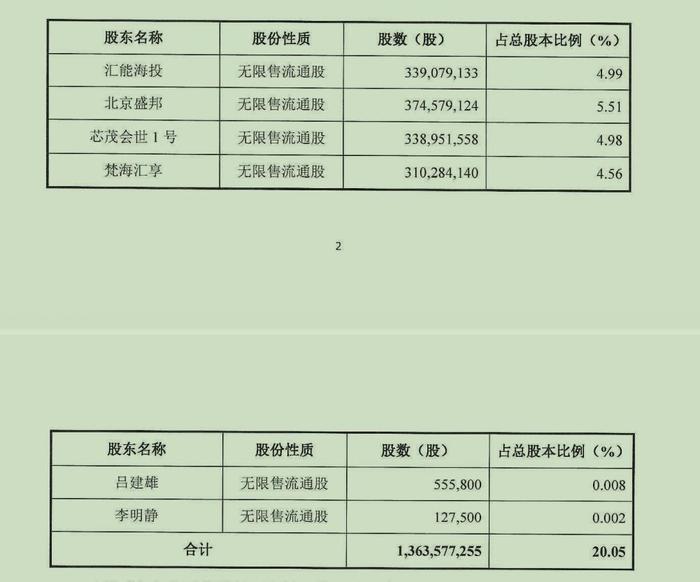

值得一提的是,汇能海投早在去年四季度就开始“潜伏”ST新潮,持股比例一度逼近5%举牌线,跻身ST新潮第五大股东。

不仅如此,截至今年一季度末,“内蒙古伯纳程私募基金管理有限公司-伯纳程芯茂会世1号私募证券投资基金”和“内蒙古梵海投资管理有限公司-梵海汇享长期价值私募证券投资基金”两家同样来自内蒙古的机构也先后跻身ST新潮前十大股东,持仓比例也分别逼近5%的举牌线,截至一季度末持股比例分别为4.39%和4.98%。

此外,另外一家“北京盛邦科华商贸有限公司”今年1月通过司法拍卖新晋成为ST新潮第二大股东,持股比例达到5.51%。

ST新潮在上述要约收购公告中强调,“公司近期曾收到投资者投诉举报材料,声称汇能海投未如实报告披露一致行动人与实际持股情况,存在违法违规嫌疑,并提供了相关证据材料。”

对此,ST新潮董事会已根据《上市公司收购管理办法》相关规定开始对收购人的主体资格、资信情况及收购意图等开展调查核实工作。

而汇能海投此前及其他四方主体均否认隐瞒一致行动关系,称“除披露情况外,不存在其他一致行动人持有贵司股权的情形”。

这一情况立刻引起了监管的关注。

8月23日,ST新潮收到上交所《关于ST新潮股东要约收购公司股份事项的监管工作函》,要求汇能海投对照《上市公司收购管理办法》相关规定,逐项核实并说明汇能海投与相关股东之间是否构成一致行动人,汇能海投是否存在不得收购上市公司的情形。

然而在监管的追问之下,汇能海投短短一周之后“改口”承认构成一致关系。

汇能海投表示,经对照《上市公司收购管理办法》相关规定,本着谨慎的原则,北京盛邦与吕建雄、李明静构成一致行动关系,汇能海投与北京盛邦、芯茂会世1号、梵海汇享存在构成一致行动人的情形。

“由于汇能海投之前对于相关规则的理解可能存在偏差,本次要约收购存在重大不确定性。为维护广大投资者利益,避免公司股价异常波动,经慎重研究,汇能海投决定终止筹划本次部分要约收购公司股票的相关工作,后续将就相关信息进行补充披露。”汇能海投表示。

从二级市场来看,自发起要约收购之后,ST新潮共录得三个涨停板,目前股价较收购前累计涨幅15.76%。