界面新闻记者 |

界面新闻编辑 | 江怡曼

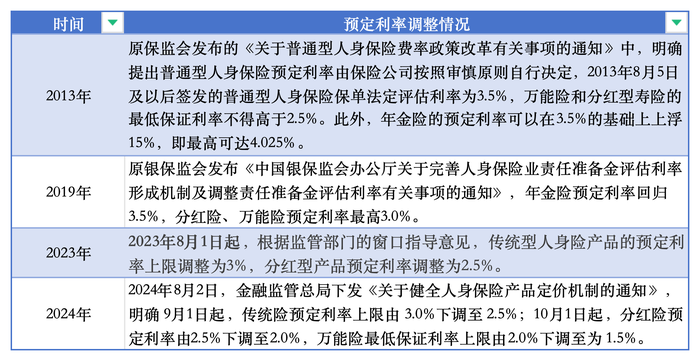

今年9月初,保险产品预定利率下调至2.5%,再次掀起一轮保险停售与涨价潮。

而在去年7月末,我国普通型保险产品从3.5%的预定利率切换至3.0%。经过两次预定利率调整,重疾险等多类长期人身险产品涨幅普遍已高达20%。

据界面新闻记者了解,多家头部人身险公司已宣布于9月1日完成普通型寿险产品切换。一家头部经代渠道数据显示,此次利率切换后,有超过200款产品宣布下架。

随后,多家公司新获批复的预定利率2.5%的新人身险产品也正逐步上架。

今年8月,我国金融监管总局发布《关于健全人身保险产品定价机制的通知》(以下简称《通知》)明确,自9月1日起,新备案的普通型寿险产品预定利率上限调整为2.5%,相关责任准备金评估利率也按此执行。同时,预定利率超过上限的普通型寿险产品停止销售。

近百款重疾险迎10%-30%左右涨幅

界面新闻记者发现,今年9月预定利率下调带来的重疾险等产品涨价幅度整体与去年7月涨价幅度类似,此次调整后,近百款重疾险迎来10%-30%左右幅度的上涨。

以一款成人终身重疾产品为例,如果一位30岁男性投保50万保额,并按照30年期缴,2023年7月31日之前的价格为5215元,而在2023年7月31日预定利率调整后上涨10%,达5760元;这款产品在2024年8月31日预定利率再次调整后,最新价格为6385元,涨幅为11%,两次累计涨幅更是超过20%。

此外,少儿终身重疾险产品则面临更大的涨价幅度。

以一款少儿终身重疾产品(无身故责任)为例,按照0岁投保,保额为50万元等同样条件下,2023年7月31日调价后、2024年8月31日价格分别为:2185元、2620元 ,调价幅度分别为16%、20%。两次调价累计涨幅超过30%。

一位人身险产品精算师对界面新闻记者表示,近年来,预定利率的调整成为影响长期型保险的价格最重要的因素。2020年至今,人身险产品的预定利率从4.025%降到3.5%,再逐渐下滑到3.0%、2.5%,呈现出利率下行的趋势。长期重疾险、长期储蓄险这类险种往往会受到更大的影响。预定利率下调可以降低保险公司投资收益不达预期的风险,因此利率下降之后保费有所上涨。这是过去几年来整体保费上涨的主要逻辑。此外,重疾价格与重疾的发生率恶化也是息息相关的,此因素后续也会成为重疾价格变动的另一个重要原因。

她还表示,无论是成年人重疾险,还是少儿重疾险,产品价格上涨逻辑都与预定利率的下降有关,而少儿重疾险价格上涨幅度更大,与其保障年限更长有关。从涨价绝对值与比例来看,少儿重疾险缴费的绝对值更小,涨幅更高,但涨价绝对值不一定有成年人高;而成年人保费本来就贵,涨幅可能小,但涨价的绝对值更高。

涨价促销逻辑再遭挑战

界面新闻记者注意到,一直以来,保险行业的预定利率下调一直由监管部门统一执行。近年来,随着市场利率的快速下行,保险公司的资产负债匹配压力增加,利差损风险增加,预定利率调整也更加密集。今年8月,国家金融监管总局还表示,将建立预定利率动态调整机制,促进保险行业资产负债的高效联动。

然而,在每次预定利率调整之时,都会出现一轮又一轮的“涨价促销”、“炒停售促销”带来的营销热。

今年以来,随着产品利率再次下调,不少消费者购买动力不足,保险公司也普遍表示原本是保障刚需的长期重疾险,面临着越来越多的销售困难。

根据保险行业统计,近年来,我国保险行业的重疾险新单保费收入从2018年时期的1000亿元左右,降至2023年的200亿元左右,连续五年出现下滑。

一位人身保险产品设计负责人对界面新闻记者表示,以重疾险这类长期险为例,在日趋理性成熟的消费者看来,这类产品在屡次涨价后保费更贵了,能撬动的保障额度杠杆也越来越低,甚至不少产品在升级之后保障责任却在偷偷缩水。此外,价格明显更低的医疗险也分担了重疾险的一部分功能,以及失能险也具备一定的收入补偿功能,削弱了重疾险的吸引力。

上述产品设计负责人对界面新闻记者表示,未来,重疾险也会有越来越多的创新,重点是需要为消费者提供性价比更高、更普惠的产品。

她认为,未来各类重疾险产品的精细化运营将是趋势,例如,为消费者提供更加细分的功能性责任;可以根据用户需求,设计更有针对性、目标性的保障责任,从而可以把重疾险、医疗险、收入损失险等保险产品组合起来,形成功能更强的保障型保险组合。此外,针对特定非标体人群的重疾险精细化运营也是一个方向,包括特定人群的一些高发疾病,如少儿重疾险的白血病等。