界面新闻记者 |

光伏赛道寒冬下,资本市场对于难得保持盈利的阿特斯也并未有好脸色。

8月23日,光伏组件巨头阿特斯(688472.SH)股价微跌1.41%,报9.76元/股,市值近360亿元。

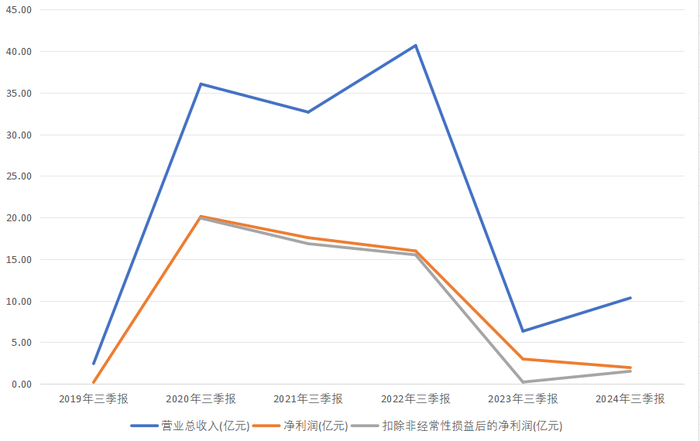

就在8月22日阿特斯发布2024年半年报,当期营收219.58亿元,同比下降15.88%;归母净利润12.39亿元,同比下降35.55%。

在光伏赛道卷无可卷的浪潮中,光伏巨头们过往纷纷跑马圈地的战略也开始分化。阿特斯主动减少出货量,以利润为先;隆基绿能(601012.SH)近几年也开始实行保守战略;与之相比,通威股份(600438.SH)却是逆势上行。

在光伏“苦海”中,阿特斯的储能业务实现大爆发。而储能领域又是否成为光伏巨头们下一个兵家必争之地?

放弃卷组件

分季度看,阿特斯今年一季度净利润5.79亿元,二季度6.61亿元,虽然单季度同比均是下滑态势,跌幅在30%左右,但环比业绩保持了上升态势。

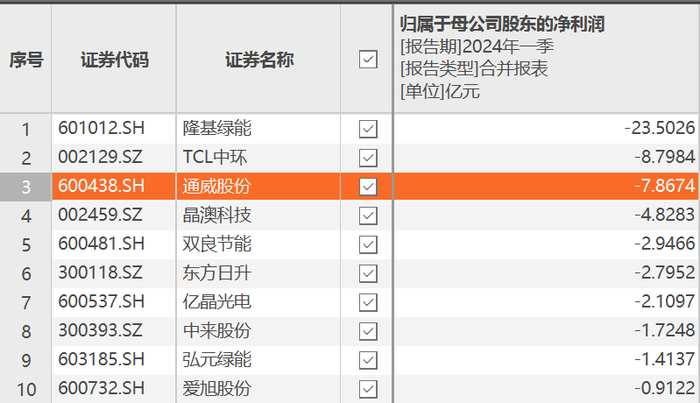

这背后光伏赛道的“同仁们”日子都不好过,不少光伏巨头都在大亏的泥潭中挣扎。

8月23日TCL中环半年报数据显示,2024年上半年营收162.13亿元,较去年同期下滑53.54%,净利润大亏30.64亿元,同比盈转亏。

当前还有不少光伏巨头未披露2024年半年报,仅从2024年一季度看,诸如隆基绿能、通威股份、晶澳科技(002459.SH)当期归母净利均是大亏。

以隆基绿能为例,2024年第一季度业绩显示,公司实现营业收入176.74亿元,同比下降37.59%,净亏损23.5亿元,同比由盈转亏。

作为光伏一哥,隆基绿能年上半年的业绩也不会太好看。

7月10日,隆基绿能发布2024年中期业绩预告,预告净利润亏损55亿元至48亿元,同比下跌160%至152.3%。预告扣非后净利润为-55.39亿元至-48.39亿元。

对于此,隆基绿能解释,报告期内,公司加大了对光伏终端市场的产品及服务投入,实现组件销量同比增长;但受制于光伏行业整体供需错配、各环节主要产品市场销售价格大幅下降的影响,导致与上年同期相比,本报告期内增量不增收、对参股硅料企业的投资收益减少,预计计提存货减值金额45亿元到48亿元,短期盈利承压。

“硅料之王”通威股份业绩呈现亏损状态。2024年第一季度实现营业收入195.7亿元,同比下降41.13%;净利润为亏损7.87亿元,上年同期净利润86.01亿元。

市场人士对界面新闻表示,由于光伏制造产能规模扩大,市场增速相对放缓,行业竞争加剧。上半年全产业链价格下跌,体现出“价减量增”的发展态势。多环节价格低于成本线,主链企业亏损经营,加剧企业财务风险,影响产业高质量、可持续发展。美国、印度等国家基于地缘政治的保护性贸易政策和产业政策,加剧了光伏企业经营的不确定性。

这一背景下,光伏巨头们过往纷纷跑马圈地的战略也开始分化。

就光伏产品端而言,阿特斯正在放弃卷组件,主动减少出货量。

阿特斯在半年报中公开表示,光伏产品方面,公司在价格和出货量之间做综合平衡,主动减少出货量,以利润为优先,保持公司的运营稳定和财务健康。

此前,阿特斯CEO庄岩更是在不久前的SNEC光伏展会期间公开表示:在当前市场环境下,阿特斯的策略是利润和现金流比发货量更重要,而利润来自于提供价值。在低价竞争的环境下,发货量并不代表价值,品牌的号召力也不会因为发货量下降而削弱。

具体到出货量上,2024年上半年,阿特斯共向全球销售了14.5GW光伏产品。就组件的全年出货量相比,今年全年组件出货量较预期大降超20%。

2023年年报中阿特斯曾预计今年组件出货量在42-47GW之间。而现在,这家光伏组件巨头预计今年三季度组件出货9-9.5GW,全年出货32-36GW,和年初的目标相比,这一全年出货目标下调了约10GW。

和阿特斯相似的是,隆基绿能近年来也采取保守策略。光伏资深人士侯兵在其分析中也表示,隆基绿能无论是硅片、电池及组件,甚至垂直和横向扩张都很谨慎,导致了其资产负债表的相对保守。

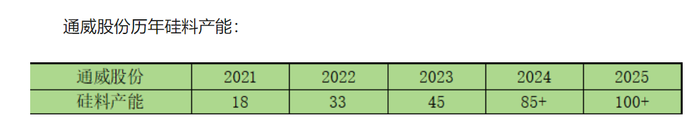

相较于阿特斯的“稳健”、隆基略能的“保守”,通威股份却是逆势扩张。

表现一是逆势加大硅料的投产。公开数据显示,2023年通威股份硅料产能在45万吨,2024年将达85万吨,2025年将升至100万吨。

表现二则是加大组件的出货量。在8月2日投资者交流活动上,通威股份称,2024年上半年面对竞争愈发激烈的市场环境,公司实现组件销量约18-19GW,同比大幅增长。从出货结构来看,公司上半年组件出货仍以国内集中式电站为主。

表现三则是拟50亿收购全球第五大电池厂润阳股份。

8月13日通威股份公告,将计划通过增资及现金收购等方式,合计取得润阳股份不低于51%的股权,交易总计金额不超过50亿元。如若顺利完成,或将是光伏行业史上最大并购案。

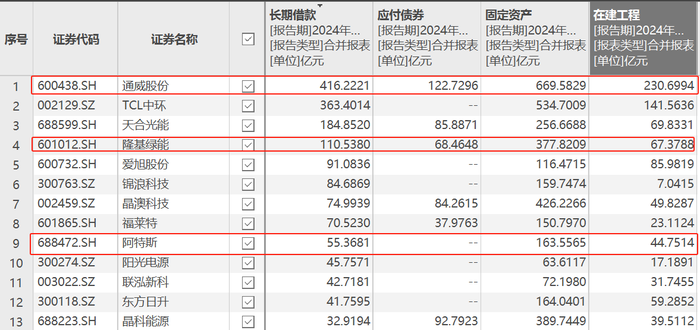

表现四则是相关资产和负债在行业中遥遥领先

以2024年一季度数据为例,有息负债上,通威股份远高于隆基绿能等其他光伏巨头,其中长期借款高达416亿元,是隆基绿能的3.8倍,是阿特斯的7.6倍。应付债券高达123亿元,是隆基绿能的1.8倍,阿特斯并未发行应付债券。

再看固定资产,通威股份高达近670亿元,在行业中位居第一,这一规模是隆基绿能的1.8倍,是阿特斯的4.1倍。

通威股份在建工程高达231亿元,是隆基绿能的3.4倍,是阿特斯的5倍。

金辰股份常务副总裁祁海珅对界面新闻表示:各个公司发展战略不同。类似于手机、家电行业的竞争,头部光伏企业都在构建自己的生态圈,“隆基系”“通威系”等更多地扩展自身产业链,至于采取哪种竞争方式,首要的目的是先生存下来,其次则是追求胜者为王。无论是靠技术,还是靠运营,亦或靠管理团队,还是靠手握现金;无论是靠工艺端的发展,还是靠应用端获得盈利,每家公司的特点都不一样。

储能业务爆发

储能正在成为阿特斯手中的一张“王牌”。

在光伏巨头业绩在寒冬中瑟瑟发抖之际,2024年上半年阿特斯还能有不小的盈利,其中的一大贡献当属其储能业务的爆发。公司储能业务当期销售量同比大增3309%。

阿特斯的储能市场集中于海外。该公司表示,美国、英国、澳洲等发达国家市场仍是主要的储能市场。市场化的电力市场机制支撑储能项目运行的商业模式,储能系统成本进一步提升投资收益,同时伴随可再生能源发电加速渗透,市场需求持续增长。国际知名能源咨询机构伍德麦肯(WoodMackenzie)预测,2024年全球新增储能装机163GWh,较2023年全年装机增长58.2%。

阿特斯称,公司前期大量的储能项目储备和已签署的储能合同订单,于今年开始大规模交付。公司储能业务实现销售2.6GWH,同比增长3309%。

具体而言,今年第一季度,公司大储产品交付量已基本与2023年全年持平;第二季度公司大储产品交付量相比第一季度保持50%以上增长,预计第三季度交付量在1.4-1.7GWh。

在储能订单方面,截至今年上半年, 阿特斯拥有约66GWh的储能系统订单储备,包括签约长期服务协议在内,已签署合同的在手订单金额26亿美元。

总体而言,对于今年的储能出货量,2024年全年阿特斯大储产品的出货量(上调)预计将达到6.5-7.0GWh,相比2023年增长500%以上。

与阿特斯相比,为何其他光伏巨头在储能业务上并没有实现业绩的爆发?

祁海珅对界面新闻解释:阿特斯一直比较稳健,老板的做事风格是不会争第一第二,但还是保持在第一梯队。除了老板的风格外,阿特斯在海外做‘光伏电站+储能’已有很多年,相较于其他几大光伏巨头,其经验更多。

其他几大光伏巨头更侧重于硅料、硅片、电池等产品端,也更侧重国内市场。储能业务是终端应用市场,这其中要积累项目经验、资金管理经验以及相应的国际化人才。祁海珅认为,阿特斯在储能的项目运作上、海外融资渠道、国际化人才上积累了较为充足的经验。因此这家光伏公司储能业绩的起飞,不是靠一朝一夕爆发起来的,而是过去多年海外业务持续开拓的结果。

“相较于阿特斯,隆基绿能、通威股份等光伏巨头涉足更多的是光伏产品端,而非应用端。比如通威股份这两年才开始涉足组件这一应用端,但就如同盖一个大酒店,这和运用一家酒店这是两码事”。祁海珅说。

不过在光伏产品端卷无可卷的背景下,储能也成为众多光伏企业的下一个风口。

隆基绿能没有直接介入储能业务,而是转向和储能公司合作。

2024年5月末,晶科能源宣布为澳大利亚一企业供应84MW的地面电站储能系统,这被视为进军大型储能市场的一个信号。

天合光能和晶科能源已经相继投产了储能电池电芯。晶科能源的规划是12GWh,天合光能的规划是25GWh。

不过,祁海珅说,并不担心储能赛道会出现光伏如今的恶性竞争局面。因为“新能源+储能”是黄金搭档,随着光伏产品端低成本时代的到来,储能的市场将越发广阔。

从产品端看,光伏赛道的卷会带来恶性竞争。但从应用端而言,上游的卷对下游而言反而更有利,因为单位度电成本低,投资回收率则会更高。储能项目建成后,无论是运营、还是充电和放电,投资成本越低,对于终端点网端无论是分布式储能,还是集中式储能,亦或户用储能,其收益越好。祁海珅解释。